Upozornenie na riziká: Finančné rozdielové zmluvy sú zložité nástroje a sú spojené s vysokým rizikom rýchlych finančných strát v dôsledku pákového efektu. Na 76.44% účtov retailových investorov dochádza k finančným stratám pri obchodovaní s finančnými rozdielovými zmluvami u tohto poskytovateľa. Mali by ste zvážiť, či chápete, ako finančné rozdielové zmluvy fungujú, a či si môžete dovoliť podstúpiť vysoké riziko, že utrpíte finančné straty. Prečítajte si prosím Upozornenie na riziká.

Je teraz ten správny čas investovať do akcií?

Za posledných 100 rokov bol svet svedkom takmer 15 rokov recesií a poklesov, pre ktoré boli príznačné zvyšujúce sa inflačné tlaky, vlažná obchodná výkonnosť a chabá nálada investorov, ktoré zhoršovali ekonomiku.

Typicky sa s recesiou objavia aj víťazi, ako sme mohli vidieť pri nedávnej epidémii COVID-19. Hrdina videokonferencií Zoom a gigant v oblasti elektronického obchodu Amazon využili zvyšujúci sa dopyt po spotrebiteľských produktoch a zraniteľnosť spoločností, ktoré museli ďalej pokračovať vo svojej činnosti.

Tento rok sú veci trochu iné. Rok 2022 bol neslávne známy svojou urputnou zlomyseľnosťou. Od nehnuteľností až po komodity a akcie, finančné produkty zažili temnú stránku celkovej nálady v prostredí rastúceho pesimizmu a krátkodobých zlepšení.

Federálny rezervný systém rýchlo nastúpil do boja proti prudko rastúcej inflácii tým, že prijal agresívnu politiku – zvyšoval úrokové sadzby ako o život. Jedno zvýšenie za druhým a úrokové sadzby sa k jeho poslednému stretnutiu teraz nachádzajú medzi 3,75 % a 4,00 %. Index S&P 500, ktorý sa považuje za meradlo svetovej výkonnosti, stratil tento rok štvrtinu svojej hodnoty, ale nakoniec ožil a získal naspäť takmer 12 % od jeho októbrových miním.*

Toto by mohlo naznačovať, že teraz je ten správny čas investovať do akcií. Avšak je nutné si povšimnúť, že medvedí trh, ktorý skončil dlhé býčie obdobie trvajúce od roku 2009, dodnes trápi ekonomiku hlavných priemyselných sektorov. Je covidový efekt ešte stále tu? Alebo už zmizol?

Covidový efekt

Ešte predtým, ako si medvedí trh v roku 2022 vybral svoju daň, globálnu ekonomiku zasiahla pandémia koronavírusu v roku 2020. Svetová zdravotnícka organizácia (WHO) oficiálnym vyhlásením globálnej pandémie priniesla predzvesť začiatku ďalšej recesie. Našťastie sa trhy zotavili už za 33 dní a recesia bola hneď nasledovaná boomom na trhu počas leta a jesene toho roku.

Rýchle oživenie trhu prišlo vďaka agresívnej politike Federálneho rezervného systému, ktorá stimulovala americkú ekonomiku, čo sa odrazilo aj v ostatných krajinách po celom svete a zvýšilo to dôveru investorov v čase vývoja a šírenia vakcín.

Nasledujúci rok bol pre trhy úžasný. Dosahovali sa úctyhodné čísla aj napriek politickým poklesom, narušenému dodávateľskému reťazcu a vzniku rekordne vysokých inflačných cyklov, pričom inflácia v Spojených štátoch dosiahla svoje maximum na úrovni 7 % v decembri.

Posledných pár rokov sa dokopy naozaj zdalo ako chaotická zmes udalostí a priniesli zdĺhavú recesiu nového druhu. Investori, spotrebitelia, biznisy a dokonca aj krajiny si mysleli, že sa im podarilo prežiť pandémiu bez ujmy, avšak staré problémy znovu vyplávali na povrch, a to v ešte bolestivejšej forme.

Medvedí trhu v roku 2022

Od začiatku roka makropolitické nepokoje vyvolané ruskou inváziou na Ukrajinu odrádzali investorov od aktív krytých dolárom. Po tom, čo Spojené štáty a ich spojenci, najmä Nemecko, uvalili na Rusko sankcie zamerané na energiu, sa zásoby ropy zmenšili a jej cena vyletela hore.

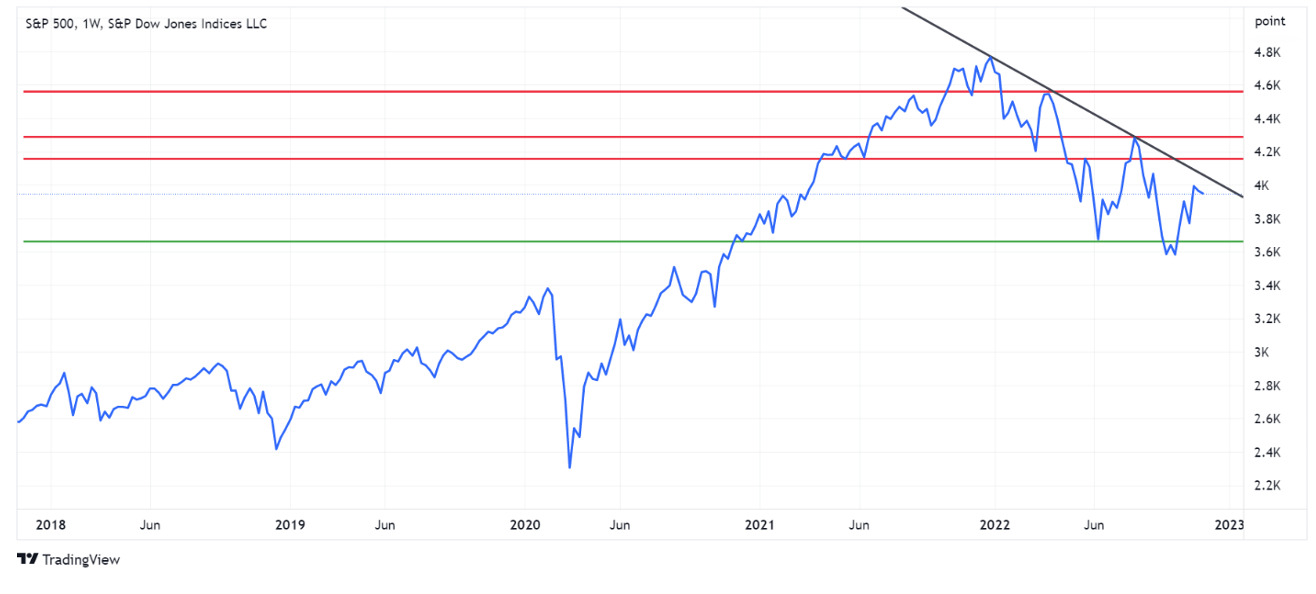

Výkonnosť indexu S&P 500 za 5 rokov. Zdroj: tradingview.com

Ako môžeme vidieť na grafe z portálu TradingView, index S&P 500 zažil v roku 2022 ťažkosti. Zóna podpory, pohybujúca sa blízko hodnoty 3,7 tisíc bodov, pripomína tlmič, ktorý, ak bude prekonaný, mohlo by to značiť, že prudký pokles ešte neskončil.[1] Napriek tomu môžeme vidieť akési malé oživenie, ktoré spôsobilo, že medziročný pokles je teraz 16 %.*

Dow Jones index sa posunul o 7 % nižšie, zatiaľ čo technický index Nasdaq bol jeden z najviac zasiahnutým a prepadol sa od začiatku tohto roku takmer až o 30 %.* Technologické akcie trpeli kvôli prehlbujúcemu sa nedostatku dodávok polovodičov a aj kvôli narastajúcemu počtu prípadov koronavírusu v Číne, ktorá je medzinárodným centrom výroby.

Ruka v ruke s obavami týkajúcimi sa blížiacej sa recesie prišla aj globálna inflácia a Federálny rezervný systém zaujal agresívny postoj a zvyšoval úrokové sadby. Ostatné centrálne banky, ktoré v minulosti nenasledovali jeho príklad nadšene, napríklad Európska centrálna banka (ECB), taktiež zvýšili svoje úrokové sadzby, aby bojovali proti rekordne vysokej inflácii.

Je to najhoršie už za nami?

Niet pochýb, že trhy sa v roku 2022 zrútili, čo dokazuje prudká inflácia, všadeprítomné ekonomické problémy a neochota zapájať sa do peňažných aktivít. Kým minuloročná inflácia sa najvyššie dostala na úroveň 7 %, v porovnaní s týmto rokom to vyzerá ako nič. Miera inflácie sa vyšplhala v júni na 9,1 %, pričom najnižšia zaznamenaná inflácia tento rok bola stále vyššia ako maximum z minulého roku.

Otázka nad zlato: Je teraz ten správny čas investovať do akcií?

Odpoveď nad zlato: Ako povedala Doris Day: Možno!

Keď sa zoberú do úvahy súčasné okolnosti na trhu, mohol by práve teraz byť skvelý čas investovať. Optimista by toto bral ako životnú príležitosť a považoval by pokles cien za výhodný výpredaj nad rámec triezvych predpovedí analytikov.[2]

Kľúčovou otázkou však je: do čoho investovať? Karta sa úplne obrátila, čo sa týka niektorých obľúbencov z lockdownového obdobia, ako je zrejmé z jesenného pádu spoločnosti Zoom. Preto sa zdá, že dobrou voľbou by mohli byť akcie so silnými koreňmi, ktoré za posledných približne desať rokov zažívali nevídaný rast, alebo akcie na vzostupe, ktoré investorov ohromujú vynikajúcimi výsledkami, ako napríklad líder v oblasti elektromobilov Tesla alebo rastúca spoločnosť Nio, ktorá sa objavila z ničoho nič. Ako povedal Warren Buffett: „Je lepšie kúpiť vynikajúcu spoločnosť za slušnú cenu ako kúpiť slušnú spoločnosť za vynikajúcu cenu.“

Ak vás odrádza to strašenie okolo recesie, spomeňte si, že medvedie trhy sú veľmi zriedkavé. Medvedí trh nastal iba 10-krát za posledných 60 rokov, do čoho je započítaný aj pád z roku 2022. Okrem toho po recesiách vždy nasleduje stabilný trend zmenšujúcich sa poklesov a zväčšujúcich sa oživení. Avšak existuje aj iný uhol pohľadu.

Investori majú dôvod sa obávať, keďže Federálny rezervný systém tlačí viac a viac peňazí, čím ide proti svojim opatreniam na skrotenie inflácie, kým aliancia BRICS stále naberá na sile, čím ohrozuje aktíva denominované v americkom dolári a globálnu nadvládu tejto meny.

Pár myšlienok na záver

Karl Marx slávne vyhlásil: „História sa opakuje dvakrát, najprv ako tragédia, potom ako fraška.“

Tento výrok je stále relevantný. Ak by sme sa mali z jednej veci naozaj poučiť, malo by to byť hroziace prasknutie bubliny. Prvýkrát sme to zažili začiatkom nového tisícročia pri takzvanej Dot-com bubline. Zdá sa, že trhy sa v roku 2021 dostali do „bublinového módu“, naberajúc na rýchlosti, pričom sa neodvratné prasknutie blíži stále viac. Toto je najviac očividné pri nedávnom páde indexu Nasdaq, ktorý je zameraný na technológie.

Aby sme to ukončili a odpovedali na otázku nad zlato, stále je veľmi subjektívne, či práve teraz investovať. Dobrá investičná stratégia, detailná investičná analýza a výskum spolu so sloňou dávkou trpezlivosti a vedomosťami o rizikách vám pomôžu viac ako vyčkávanie.

Adam Austera, analytik společnosti Ozios

* Minulá výkonnosť nie je zárukou budúcich výsledkov.

[1,2] Výhľadové vyhlásenia sú založené na predpokladoch a súčasných očakávaniach, ktoré môžu byť nepresné, alebo na základe aktuálneho ekonomického prostredia, ktoré sa môže zmeniť. Takéto vyhlásenia nie sú zárukou budúcej výkonnosti. Zahŕňajú riziká a ďalšie neistoty, ktoré sú ťažko predvídateľné. Výsledky sa môžu podstatne líšiť od výsledkov vyjadrených alebo implikovaných v akýchkoľvek výhľadových vyhláseniach.